产能端压力仍在积累 鸡蛋远月连创新低

发布时间:2024-08-13 作者:中阳期货 点击数:

来源:中华粮网

当前鸡蛋远月交易的核心逻辑是产能压力后置。根据最新公布的存栏数据来看,产能端的压力仍在不断积累,远月合约将持续承压。近几日远月合约连续创新低,01合约最低触及3420元/500千克,未来基本面的弱势暂无法证伪。

一、现货涨势未竭

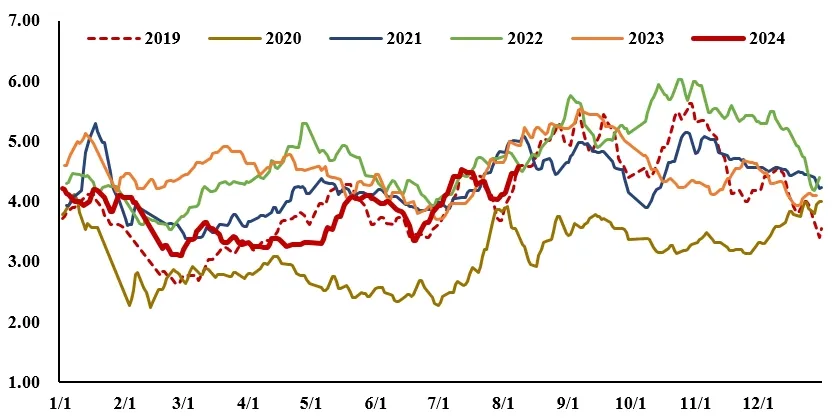

当前正值鸡蛋消费旺季,行情主要受需求端主导。回顾7月份鸡蛋现货价格整体呈现先涨后跌的走势,上旬终端消费表现较好,库存压力不大,随着现货价格涨至高位后,市场心态转向谨慎。下旬国内大面积出现雨水和高温气候,鸡蛋开始出现质量问题,加之库存压力有所增加,市场避险情绪开始显现,蛋价进入下跌趋势。根据季节性规律,8-9月是鸡蛋的消费旺季,蛋价在进入8月后开启新一轮上涨趋势,截至昨日,产区均价涨至4.58元/斤。当前距离中秋还有一个多月的时间,食品加工厂和商超的备货陆续展开,市场库存压力暂时不大,终端消费跟进尚可,预计现货价格还有进一步上涨的空间。

图1 主产区鸡蛋价格季节性(元/斤)

数据来源:Wind,中粮期货研究院

二、产能增势仍存

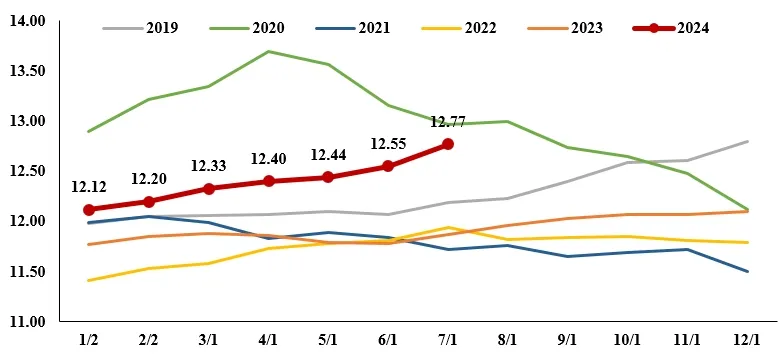

今年上半年的在产蛋鸡存栏量整体呈现缓增的趋势,根据上周卓创资讯公布的数据,7月末全国在产蛋鸡存栏量12.77亿羽,环比增加1.75%,同比增加7.58%,增幅相对是比较超预期的。但是从当前蛋价的表现来看,并没有产能大幅过剩的迹象,主要原因是虽然新开产蛋鸡一直处于增加的趋势,但当前的高温天气下,产蛋率和蛋重也受到了一定影响,新开产的量一定程度上被产蛋率的下降抵消了,因此,尽管在产蛋鸡存栏量达到高位,但实际产能的压力对蛋价的冲击相对有限。

图2 在产蛋鸡存栏量(亿羽)

数据来源:卓创资讯,中粮期货研究院

从鸡龄结构来看,近期老鸡的占比有所增加,7月末待淘老鸡占比9.22%,较上月提高了0.31个百分点。主要是由于近期养殖利润较好,市场对旺季行情较为乐观,养殖端有集中延淘现象,普遍有等待中秋旺季行情后再淘汰的心态,导致7月末的存栏增幅较为陡峭。

鸡苗销售方面,今年二季度整体的补栏量均处于较高水平,7月样本鸡苗销售量4168万羽,环比增加4.25%,同比增加7.31%。补栏量历史同期仅低于2019年。但市场对于后市的预期逐渐转向谨慎,因此后续补栏量可能有所下滑。

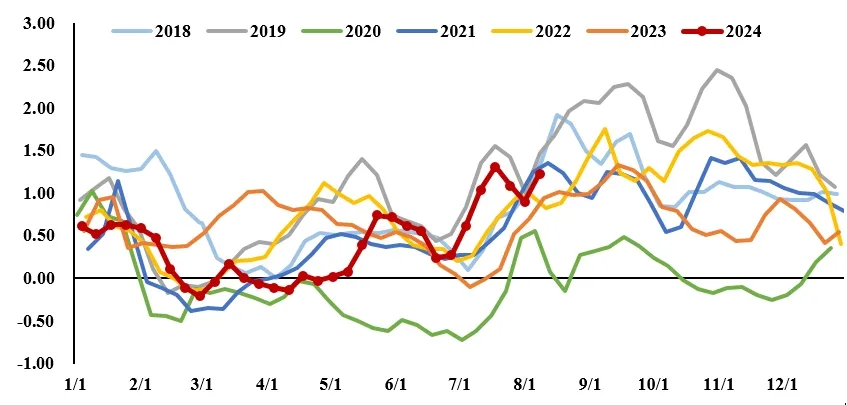

成本端来看,近期原料端玉米、豆粕价格下跌,成本有所下移,当前饲料成本3.03元/斤,较上周下降0.98%。受成本下滑以及蛋价上涨的影响,养殖端盈利空间扩大,本周单斤鸡蛋利润达到1.23元,处于历史同期偏高的水平。

图3 国内鲜鸡蛋单斤利润季节性(元/斤)

数据来源:卓创资讯,中粮期货研究院

三、远月弱势

7月末在产蛋鸡存栏量已达到高位,增产预期难以证伪。当前还处于旺季需求主导的行情中,但随着旺季备货的结束,以及后续气温的下降,蛋鸡产蛋率恢复,产能压力就会逐渐显现。而且今年整体饲料成本较低,从盈利情况来看,今年仅春节后以及4月份出现了短时的亏损,但亏损程度并不深,且7月份的利润水平更是处于历史同期的高位。养殖端在丰厚的利润下,淘汰鸡出栏进一步推迟,未来新开产蛋鸡叠加延淘的老鸡,市场对于远月产能增加的预期难以证伪。

四、总结

近月合约主要跟随现货波动,合约与现货价格共振上涨,如果旺季现货价格超预期,近月合约还有短时冲高的机会,但是09合约是一个节后交割的合约,所以多头始终是比较谨慎的,因此09还是维持震荡的观点。

远月弱预期的走势还将持续,8日尾盘有部分空头止盈离场。远月合约在产能增加的预期消化之后,后续可能会转向交易集中淘鸡的逻辑。但产能的去化需要时间,淘汰的老鸡需要市场有足够的需求来承接,因此,中长期来看,产能增加趋势还将延续,只是下跌的趋势可能不会一蹴而就。当前远月合约持仓量暂时还处于低位,09合约下周进一步限仓后,头寸将逐步转移至远月,关注预期偏差的转变。

风险:消费超预期;淘鸡进度。

中粮期货

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。