又一美国银行告急,暴跌36%!华尔街11家大行联手救市!欧洲央行突然行动:加息50基点!原油深夜反转

发布时间:2023-03-17 作者:中阳期货 点击数:

周四,美股市场低开高走,11家华尔街大行联手救助第一共和银行的消息传出后,市场情绪显著提振,三大指数收盘均涨超1%,纳指大涨逾2%。

截至收盘,道琼斯指数涨1.17%,报32247.61点;标普500指数涨1.75%,报3960.00点;纳斯达克指数涨2.48%,报11717.28点。大型银行股全线上涨,摩根大通涨1.94%,摩根士丹利涨1.90%,美国银行涨1.68%,花旗涨1.78%,富国银行涨1.16%,高盛涨0.93%。地区银行股方面,第一共和银行涨9.98%,阿莱恩斯西部银行涨14.10%,西太平洋(601099,诊股)合众银行涨0.70%。

又一家美国银行告急!

继硅谷银行、签名银行后,又一家美国银行告急。

当地时间3月15日,彭博社援引知情人士的消息称,总部位于旧金山的第一共和银行(First Republic Bank)正在考虑包括出售在内的战略选项。

3月16日,据《华尔街日报》消息,知情人士表示,摩根大通、摩根士丹利和其他几家大银行正在与第一共和银行讨论一项潜在的交易,其中可能包括大规模注资以支持这家陷入困境的银行。第一共和银行正在研究各种潜在的选项,包括各种形式的融资,同时不排除采取全面收购方式的可能性。知情人士称,是否能够达成协议以及协议具体形式仍不确定。

受此影响,美股开盘后,第一共和银行股价大幅重挫,盘中一度暴跌超36%,触及熔断。

除了“卖身”,第一共和银行也在评估一些增加流动性的选项。知情人士表示,目前该行尚未做出任何决定,仍可能选择其他方案保持独立。

同时,全球三大评级机构中的两家下调了第一共和银行评级。标普全球评级公司将美国第一共和银行的发行人信用评级从“A-”下调至“BB+” ,将其列为投机级,即“垃圾级”,惠誉国际也将评级从“A-”下调至“BB” 。

市场对银行担忧情绪再起,美股区域性银行股集体大跌,阿莱恩斯西部银行一度跌超15%。

据资料显示,第一共和银行与硅谷银行是“同乡”,总部均位于加利福尼亚州,目前该银行在美国11个州拥有80个分支机构,主要向旧金山、纽约和洛杉矶等地区高净值客户提供私人银行和财富管理服务。

截至2022年年底,第一共和银行的总资产规模达2130亿美元(约合人民币14670亿元),财富管理资产总额为2710亿美元(约合人民币18700亿元),资产值在全美排第15。

此前,第一共和银行表示,已经通过从美联储和摩根大通获得额外流动性,财务状况得到进一步增强和多样化。目前所有未使用的流动性资金超过700亿美元,且可以通过美联储宣布的“银行定期融资计划”获得更多流动性。

华尔街大行联手救市!

周四美股尾盘,摩根大通、花旗等美国大型银行向第一共和银行注入300亿美元流动性。

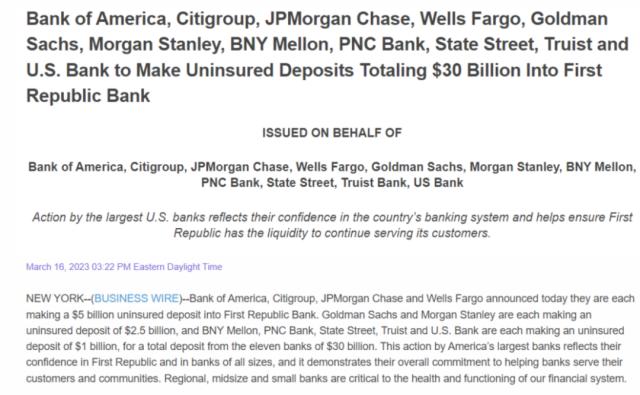

根据一份联合声明:

美国银行、花旗集团、摩根大通和富国银行今天宣布,他们将各自向第一共和银行存入50亿美元的无保险存款。高盛和摩根士丹利各存入25亿美元的无保险存款,纽约梅隆银行、PNC银行、道富银行、Truist和美国合众银行各存入10亿美元的无保险存款,这11家银行的存款总额为 300 亿美元。美国最大银行的这一行动反映了他们对第一共和银行和各种规模银行的信心,也表明了他们对帮助银行服务客户和社区的总体承诺。区域银行、中型银行和小型银行对我们金融体系的健康和运作至关重要。

继硅谷银行和Signature两家银行被接管后,少数银行出现无保险存款外流。美国的金融体系是世界上最好的金融体系之一,美国的银行——大中型银行和社区银行——在满足其独特客户和社区的银行业务需求方面做得非常出色。美国的银行体系信用强,流动性充裕,资本雄厚,盈利能力强。最近发生的事件并没有改变这一点。

美国最大银行的行动反映了其对美国银行体系的信心。我们一起将我们的财务实力和流动性部署到最需要的更大系统中。中小型银行支持当地客户和企业,创造数百万个就业机会并帮助改善社区。美国的大型银行与所有银行团结一致,支持我们的经济和我们周围的所有人。

第一共和银行则发布声明称:

美国最大银行的这种支持反映了对第一共和银行及其继续为客户和社区提供坚定不移的卓越服务的能力的信心。

第一共和银行创始人兼执行主席Jim Herbert和首席执行官兼总裁Mike Roffler表示:“我们谨向这些银行表示感谢。他们的集体支持加强了我们的流动性状况,反映了我们业务的持续质量,并且是对第一共和银行和整个美国银行体系的信任投票。此外,我们要向我们的同事、客户和社区表示最诚挚的感谢,感谢他们在此期间的持续大力支持。”

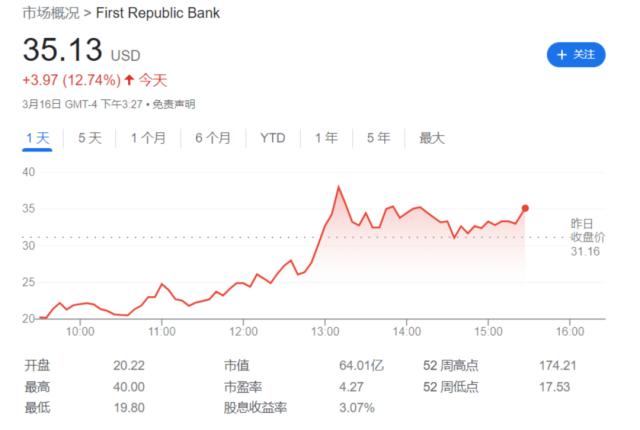

消息传出后,第一共和银行股价延续涨势,并将涨幅扩大至12%以上,股价位于35美元上方。

美股午盘,有媒体援引消息人士的话说,在拜登政府推动下,美国最大几家银行接近达成在第一共和银行存入约300亿美元的协议,有关救助计划的细节最早可能在周四公布。

消息公布后,第一共和更早之前的消息称,包括摩根大通、花旗集团、富国银行、摩根士丹利等在内的美国几家最大银行正在讨论与第一共和银行的潜在交易,包括可能的注资,以支撑该银行。消息人士称,当前第一共和银行有多种选择,其中包括多种形式的融资,被全面收购也是选项之一。银行股价转涨。

欧洲央行突然行动

不惧银行业危机,欧洲央行继续激进式加息。3月16日,欧洲央行公布最新利率决议,将三大关键利率上调50基点,基本符合市场预期。至此,欧洲央行存款便利利率升至3%,边际贷款利率为3.75%,主要再融资利率为3.5%。

面对当前危机,欧洲央行在声明中给出了安抚信号,其表示,欧洲央行理事会正在密切关注当前的市场紧张局势,并随时准备在必要时做出反应,以维护欧元区的价格稳定和金融稳定。欧洲央行的政策工具箱已经准备就绪,可以在必要时向欧元区金融体系提供流动性支持,并保持货币政策的平稳传导。

另外,欧洲银行业危机的“导火索”瑞士信贷,也迎来重磅利好。3月16日,彭博社报道,瑞士信贷宣布,采取强化流动性的“果决行动”,将向瑞士央行 (SNB) 借款多达500亿瑞士法郎 (约合人民币3700亿元),试图在股价暴跌和更大的银行业存款外流危机中安抚投资人。

同时,瑞士央行表示,确认将以充足的抵押品为瑞信提供流动性。

此消息发布之后,瑞士信贷股价迎来大反攻,欧洲股市开盘后,瑞士信贷股价一度大涨40%,创历史最大单日涨幅。同时,瑞士信贷美股一度涨超5%。

同时,瑞信还宣布,瑞士信贷国际(Credit Suisse International)将向若干运营公司(OpCo)优先债务证券发起现金要约回购,规模最高约为30亿瑞郎。瑞信集团已就十只以美元计价的优先债务证券发起现金要约收购,总对价不超过25亿美元。

原油深夜反转,止跌了吗?

近期国内期货品种普遍下跌,而原油系商品则以较大跌幅领跌。然而昨日深夜,WTI原油突然V形反转,止跌明显。市场人士认为,原油方面,未来需要关注宏观事件是否进一步发酵,微观上则需要关注旺季出行需求的落地,低价是否触发美国政府的收储需求。

对于近期商品市场的普遍性下跌,浙商期货研究中心洪晓强表示,近期受到美联储超预期加息以及硅谷银行破产事情的影响,引发了市场对系统性风险的担忧,股市、商品等风险资产出现断崖式下跌。“其中,金融属性最强的原油首当其冲。”他说,宏观风险外加俄罗斯高供应的冲击,加速了油价的下跌。

近期原油系商品跌幅很大,宝城期货研究所负责人闾振兴认为,根源就是受原油大幅下行影响。“其实原油从去年12月开始就有明确的弱势信号,布伦特原油的月差始终维持在很低的水平。”他向期货日报记者表示,原油价格本就不乐观,加上最近有利空的导火线,所以原油破位下行,打破僵局。

闾振兴进一步解释,近期欧美银行业的危机有发酵可能,周三欧央行与其他央行举行了紧急会谈,市场对瑞士信贷可能发生金融灾难的担忧增加。如果瑞信崩溃,那可能全球经济从疫情和俄乌冲突的阴影中复苏的势头就要遭受重创,这也直接影响了原油的需求预期,所以油价出现大跌。

方正中期期货投资咨询部首席石油化工研究员隋晓影也同样表示,美国硅谷银行事件蔓延至欧洲,瑞士信贷危机令市场恐慌情绪进一步蔓延,欧美股市、债市、大宗商品等风险资产遭到抛售。与此同时,在该事件影响下,市场宏观逻辑及美联储加息预期也发生了明显变化,未来全球经济陷入衰退的可能性再度增强,同时美联储加息预期明显降温。

“而在恐慌情绪主导下,原油作为宏观属性极强的商品在本轮危机中连续大幅下挫,累计跌幅达到10%。”她说,而燃料油、沥青等能源类品种与原油关联性较高,在原油大跌带动下,燃料油、沥青等石油化工板块品种集体走跌,与此同时当前低硫燃料油与沥青供需面相对较弱,进一步加剧了盘面跌势。

闾振兴也认为,整个能源板块的下跌主要是受原油影响。虽然此前燃料油自身基本面相对较好,价格坚挺,但周三晚原油破位下行,相关原油系商品也因需求担忧和成本下行而跟随下跌。原油下跌,通过成本、需求和情绪传导到燃料油和低硫燃料油,当然其自身基本面的差异也导致了它们彼此之间的相对强弱。具体来看,燃料油由于供应减少叠加库存去化,相对偏强。低硫燃料油裂解价差偏低,整体会跟随且略强于原油。

高低硫燃料油绝对价格走势基本跟随原油,洪晓强介绍,从高硫自身基本面来看,俄罗斯1月份产量并未出现大幅下降,未来炼厂开工有望出现回升。且根据Kpler船期数据显示,恶劣天气结束后,近期俄罗斯高硫燃料油出口大幅回升。供应增加的背景下,高硫相对偏弱。低硫燃料油方面,中东Al Zour炼厂产能第二阶段投放已经落地,且航运需求目前出现一定起色,低硫燃料油供需出现边际好转的迹象。

宏观情绪影响是主要关注点

展望能源市场后市走向,从宏观来看,隋晓影认为,目前仍需聚焦欧美银行业危机的演变。短期不排除危机进一步蔓延导致市场恐慌情绪加剧,进而令经济衰退预期进一步增强,这可能导致原油等风险资产继续遭到抛售,并对下游石化板块品种形成拖累。但若欧美银行业危机逐步平息、市场恐慌情绪得以消化,市场风险情绪将出现回升,原油及石化品种可能会出现超跌反弹修复。

通过近期原油基本面数据来看,洪晓强介绍,月差结构只是小幅走弱,整体保持稳定。EIA成品油库存去化较为显著,北美也即将进入出行旺季。此外,由于此次金融风险的爆发,市场认为美联储之后加息的可能性大幅下降。而且目前油价已低于拜登的收储价格。“总体来看,未来需要关注宏观事件是否进一步发酵。微观方面,则需要关注旺季出行需求的落地,低价是否触发美国政府的收储需求。”他说。

燃料油方面,洪晓强认为,针对高硫燃料油,需对俄罗斯燃料油产量及出口量数据进行持续关注,另外还需关注夏季发电需求的落地情况。针对低硫燃料油,后期汽油旺季即将来临,关注VGO等低硫燃料油调油原料的分流情况。同时目前航运市场出现回暖趋势,需关注航运回暖是否可持续。

闾振兴则认为,未来能源品种走势或分两个阶段。第一阶段高低硫跟随原油为主,主导行情的还是宏观带来的情绪,主要关注欧美银行业危机如何演变,是否会发酵,以及对未来经济是否会形成重创。“重点关注的指标一是原油的库存,二是原油价格结构。”他表示,进入第二阶段,各品种重回自身基本面,走出相对强弱行情。从目前的情况看,低硫燃料油的估值相对低,高硫燃料油的低供应和去库依然会维持一段时间,这几个指标也是主导行情的核心。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。