大跌,失守900元/吨!铁矿石后市还有下跌空间?

发布时间:2024-02-21 作者:中阳期货 点击数:

期货日报

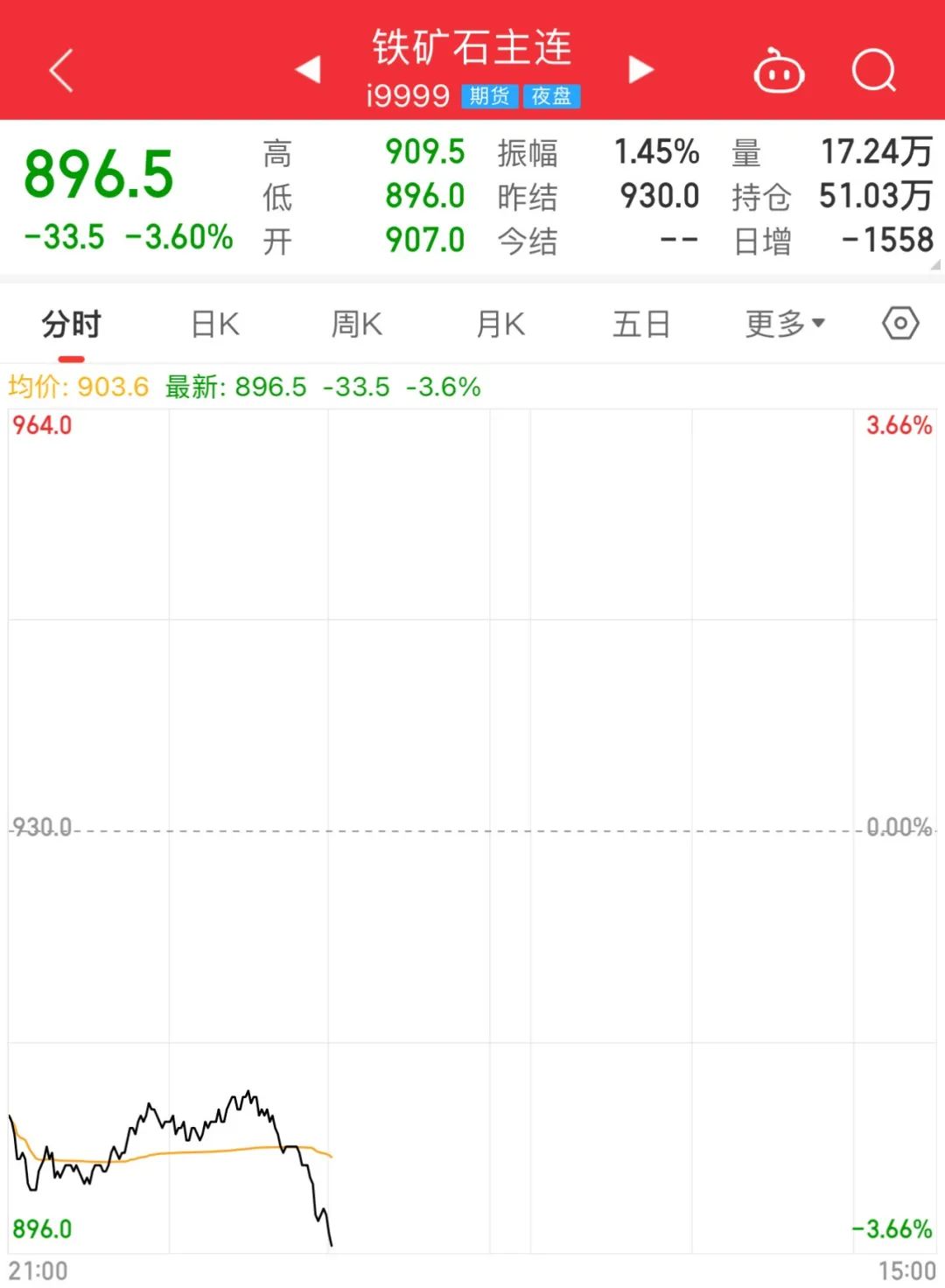

本周二铁矿石期货增仓下行,领跌黑色板块,日内跌幅创下近期新高,主力合约收909.5元/吨,跌幅5.41%。新加坡铁矿石指数期货跌超4.5%,报121.55美元/吨。夜盘时段,铁矿石主力合约一度跌破900元/吨关口,创2023年12月5日以来新低。截至夜盘收盘,铁矿石主力合约收跌3.6%,报896.5元/吨。

记者注意到,去年8月至今年1月初,铁矿石主力合约由709.5元/吨振荡上行至1025.5元/吨的高位,涨幅达44.5%,不过从2月份以来,铁矿石期货开始振荡下跌。

“短期来看,近期铁矿石的供需格局并未发生较大变化。从估值视角看,当前铁矿的绝对价格和相较于黑色系其他品种的相对价格均处于高位,节前离场的资金在节后入场选择方向时,做空概率要优于做多。此外,先前铁矿期货表现要强于螺纹、焦煤等黑色系板块其他品种,在市场情绪转向较为一致的悲观后,铁矿仍有补跌的空间,加大了单日下跌的幅度。”中信建投期货黑色研究员楚新莉说。

基本面方面,楚新莉告诉记者,当前铁矿供强于需。供给端,近期供给量总体环比增量,同比处于历史均值水平。本期澳洲巴西铁矿发运总量2476.2万吨,环比增加419.8万吨,总体发运量大幅增至近年中性水平,澳洲、巴西地区均有增量贡献。本期47港到港量2577.4万吨,环比减少118.1万吨,其中非主流矿到港减量较大。分区域来看,沿江、华东地区到港均有增量,其余区域到港减量。近期供给端多发扰动事件,但总体影响预计有限,如2月12日必和必拓工人计划罢工(已于2月16日达成协议)、2月13日力拓列车脱轨、2月15日中信泰富矿业公司下调Sino Iron磁铁矿项目年度产量700万吨。此外,近期澳洲遭遇热带气旋,关注后续影响。

“市场基本面经历有缺口向小幅宽松的微妙转变。去年8月之后,铁矿石库存持续去化,钢厂主动回补原料库存,铁矿石价格伴随钢厂十一、春节补库振荡上行。去年11月开始,国内需求季节性下滑,铁矿石发货端维持叠加国内铁水高位回落,铁矿石供需缺口开始改善并逐步小幅宽松。此轮春节下游钢厂库存累库偏高,叠加钢厂普遍亏损,钢厂主动减产控制资金压力。铁水自2月份以来恢复速度非常缓慢,伴随港口铁矿石库存持续攀升,市场对矿价情绪转弱。”东证衍生品研究院分析师许惠敏说。

据悉,春节期间有1座高炉复产、2座高炉例行检修。节后钢厂高炉存有复产空间,然而市场预期不足叠加钢厂低盈利局面,或抑制短期铁水复产速率。本期钢厂盈利率25.54%,环比降0.43%,近期钢厂盈利仍保持单边下行的态势,但环比跌幅有限。从终端需求看,节前及春节期间的房地产销售数据成色不足。据中指研究院数据,2024年春节假期期间(2.10—2.17),25个代表城市新房日均成交面积较上年春节假期下降约27%。据克而瑞数据,44个重点城市在春节周成交量仅为23.38万平方米,环比下降87%,同比下降40%,较2022年同期降幅达到了82%。

广发期货黑色首席分析师周敏波告诉记者,钢厂季节性减产幅度较大。铁水产量从240万吨水平下降至220万吨,并且目前依然保持224万吨的较低水平。由于钢厂减产较大,铁矿石库存从低位抬升。截至2月18日,钢厂铁矿石库存9568万吨,虽然环比去库较大,但库存同比上升。45港和47港铁矿石库存13676万吨和14212万吨,环比上升545万吨和511万吨,接近2023年同期水平。

“铁矿石总库存自去年11月份以来持续小幅回升。春节前后,伴随铁水持续低位,发货量同比略增,港口铁矿库存持续攀升近1.37亿吨,预计高点将突破1.4亿吨。短期市场焦点集中在成材库存和钢厂利润情况,春节期间五大材累库幅度中性但斜率颇快,非五大材累库幅度和斜率均偏高。库存压力略超预期,市场情绪偏差。”许惠敏说。

值得注意的是,2023年钢厂日均铁水产量在240万吨水平,1000元左右的铁矿石估值偏高,已经定价240万吨铁水的需求预期。但春节期间,海外通胀数据再抬头,降息预期延迟;叠加国内放开限购限贷的地产政策,部分省份的基建叫停也影响基建行业耗钢需求有下滑预期。需求预期转弱情况下,钢厂产量中枢将重估。

“2023年四季度以来废钢库存和日耗的上升让2024年废钢日耗有低位向上修复的预期,废钢日耗的增长将对铁水形成一定替代,也将挤压铁矿石需求。”周敏波说。

谈及当前市场的交易逻辑,楚新莉告诉记者,短期来看,矿价弱势局面难改。宏观面,海外美国降息预期不断延迟,国内政策利好仍待发力,总体市场情绪偏弱。产业面,近期铁矿供强于需,供需格局转弱。供给端,近端到港量减至近年中性水平,远端发运量表现中性偏强,且一季度存在季节性转弱预期。需求端,铁水产量增势趋缓,钢厂利润亏损严重,下游需求前景较不明朗。库存端,钢厂库存同比中性,港口库存低位垒库。

许惠敏告诉记者,去年下半年以来,黑色市场交易逻辑重回现实基本面。铁矿石价格伴随铁水和钢厂采购节奏而波动。春节前后,终端需求季节性减弱,叠加部分地区资金回流偏弱,钢厂铁水持续处于低位。在实际需求回升之前,短期节奏偏弱。

对于后市,楚新莉认为,关注国内GDP增速目标以及财政赤字率等关键数据。产业面,当前铁矿供强于需,然而一季度供给或受扰动,节后铁水复产速率受市场预期不足及钢厂低盈利局面抑制,旺季成材需求尚不明朗,重点关注铁水复产斜率及下游需求表现。短期黑色产业链负反馈机制逐渐形成,矿价仍以偏空思路对待。

“铁矿石供稳需弱,库存同比持平,但估值偏高。虽然后期钢厂有复产预期,但估值已经偏高,在印度发运增量和铁水低位影响下,库存可能走向同比上升格局。叠加钢材需求预期转弱,铁矿石价格有走弱预期。操作上,2月上旬建议2405合约在950—1000元/吨区间做空,空单可继续持有,目标区间800—850元/吨。”周敏波说。

不过,许惠敏则认为,短期矿价振荡偏弱,下行空间有限,预计跌势延续到3月上中旬,等待真实需求回升。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。