极简解读7月政治局会议:经济呈波浪,地产超预期,股市有转机

发布时间:2023-07-25 作者:中阳期货 点击数:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

极简解读7月政治局会议:经济呈波浪,地产超预期,股市有转机

来源:一瑜中的 华创证券张瑜

华创证券指出,三季度有望看到居民(积压暑期消费旺季释放)和政府(财政支出提速)的边际支出共振提速形成需求阶段性回升,即出现一个回升浪。

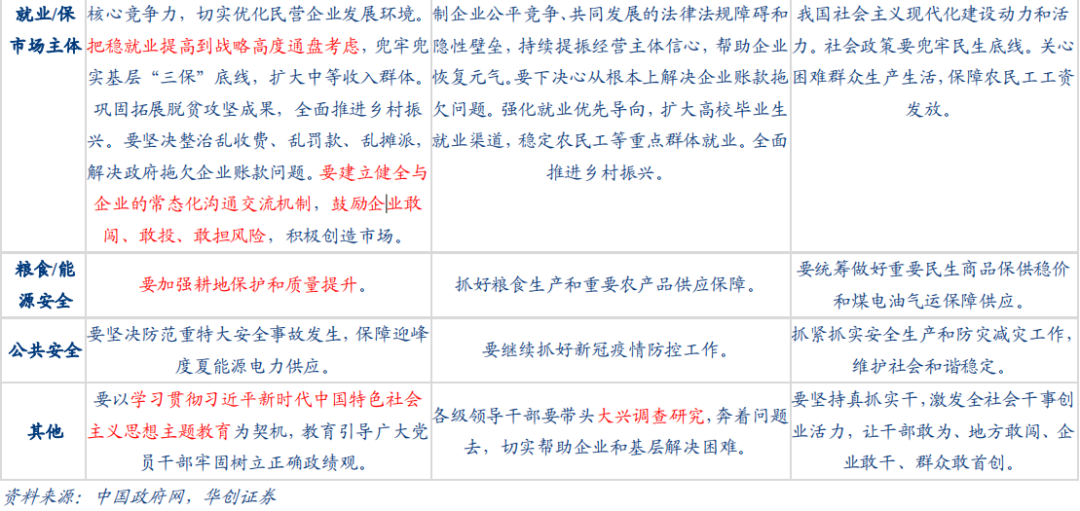

一、政治局会议解读

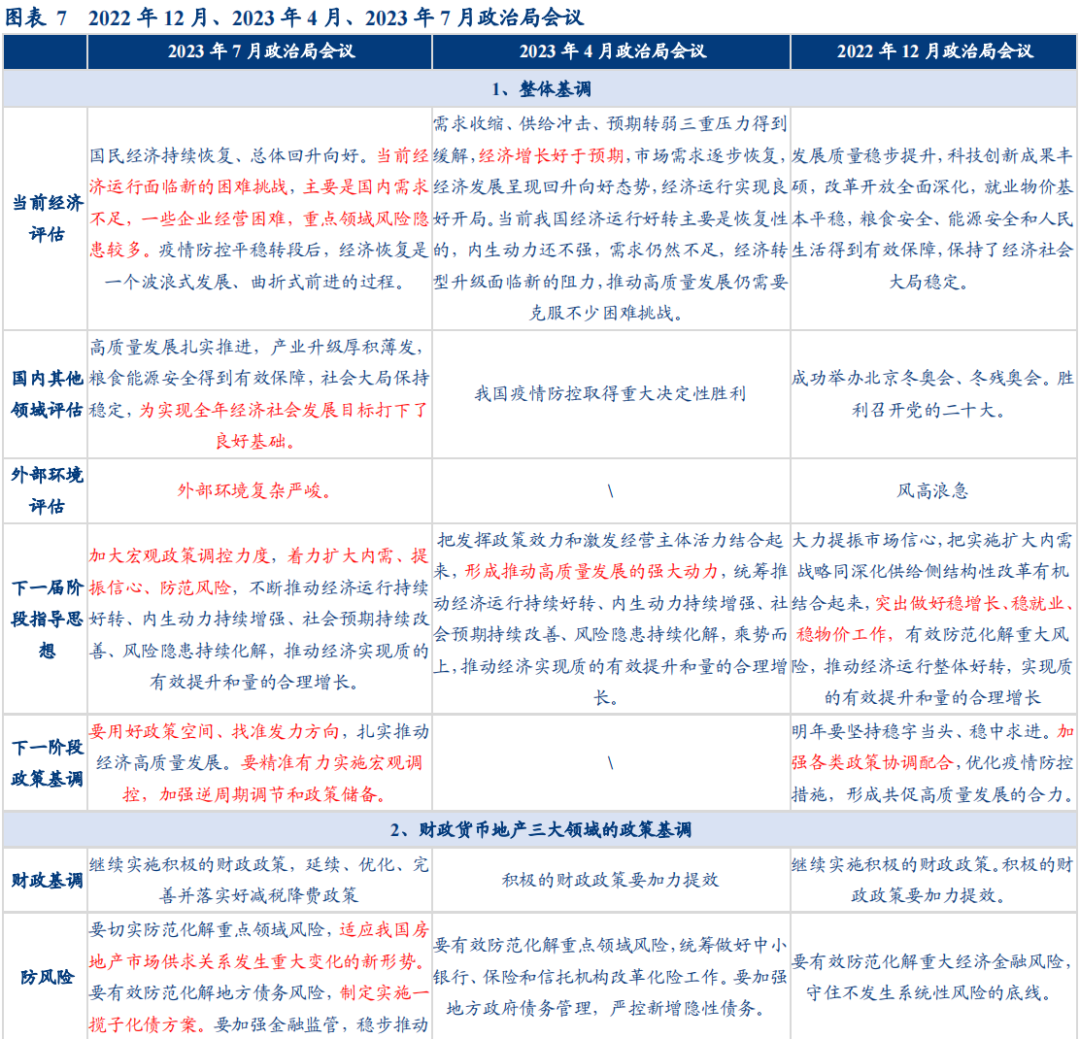

1、总调:中央对经济判断的三大关键词——“良好基础”、“需求不足”、“波浪式”

通稿中对于上半年经济的整体判断是“为实现全年经济社会发展目标打下了良好基础”“疫情防控平稳转段后,经济恢复是一个波浪式发展、曲折式前进的过程”,当前主要运行问题是“需求不足”。

三层理解:首先,经济实际增速是供给和需求的孰低原则所决定,当下主要是需求不足,也就意味着经济波动由需求侧所决定。

其次,经济恢复是波浪式的,并非是J型或者V型,也就是需求是呈现波浪状的。终端需求分为三类,即居民、政府、出口。所谓企业能否补库实质是终端需求变化之下的响应问题。二季度居民支出仍缓(就业刚刚恢复、复阳的影响、地产回落)、财政支出进度偏慢、欧美出口回落等三大部门共同造成需求回落偏快。往三季度看,我们有望看到居民(积压暑期消费旺季释放)和政府(财政支出提速)的边际支出共振提速形成需求阶段性回升,即出现一个回升浪。

最后,“(上半年)为实现全年经济目标打下来良好基础”意味着当下经济运行并未明显脱离目标路径(今年增长目标是5%左右,即两年复合4%左右;上半年GDP累计增速为5.5%,两年平均增速为4.0%,恰好符合;下半年两年平均达到4.0%,当年读数4.6%,可完成全年目标)。因此财政提速或仍在预算范畴内,比如专项债追赶进度(去年此时已全部发行完毕,今年尚有1.5万亿),预算外财政或仍看不到——嘴里的饭还未咽下,总想加饭是不现实的,市场热议的特别国债、新增专项建设国债等概率仍低。

2、调控:财政货币政策的两大关键词——“总量”、“加快专项债发行使用”

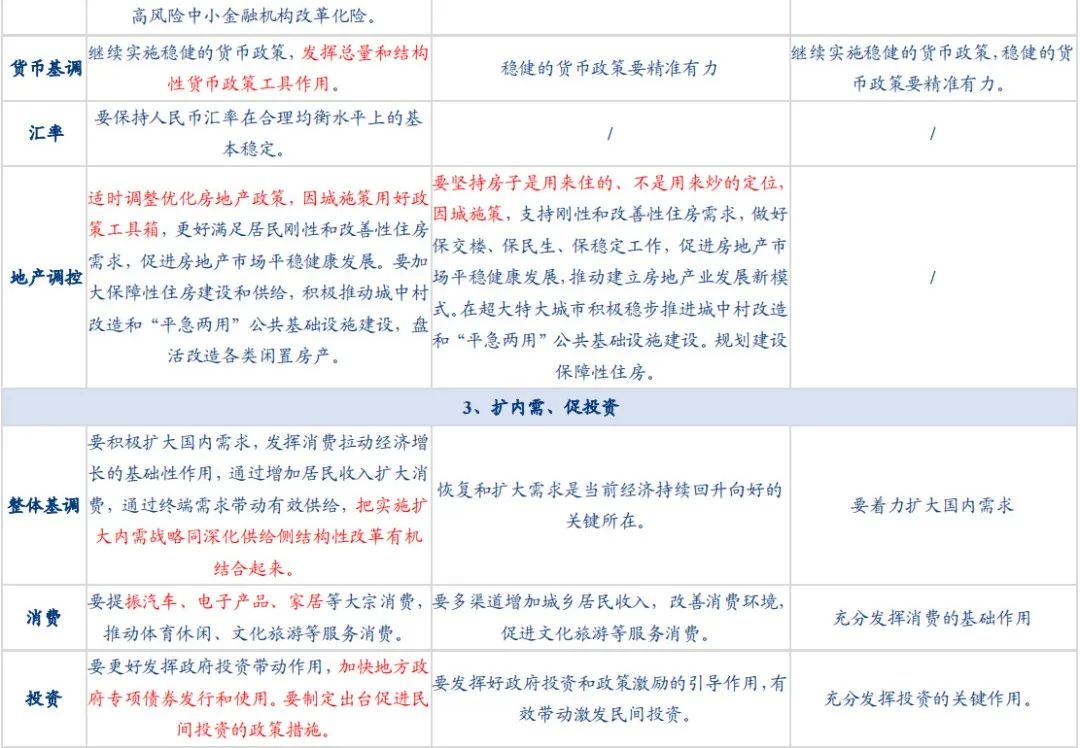

财政而言,整体有定力,三季度支出有提速,这二者并不矛盾。上半年,广义财政支出同比为-3.6%,大幅低于GDP增速(5.5%)。下半年,按照一般公共预算支出完成年初预算目标的99%、政府性基金收入继续同比下滑16%、专项债正常使用完毕,预计下半年广义财政支出4.7%左右,或基本持平于下半年GDP增速。5月发改委项目审批激增或预示三季度支出或将有所提速。

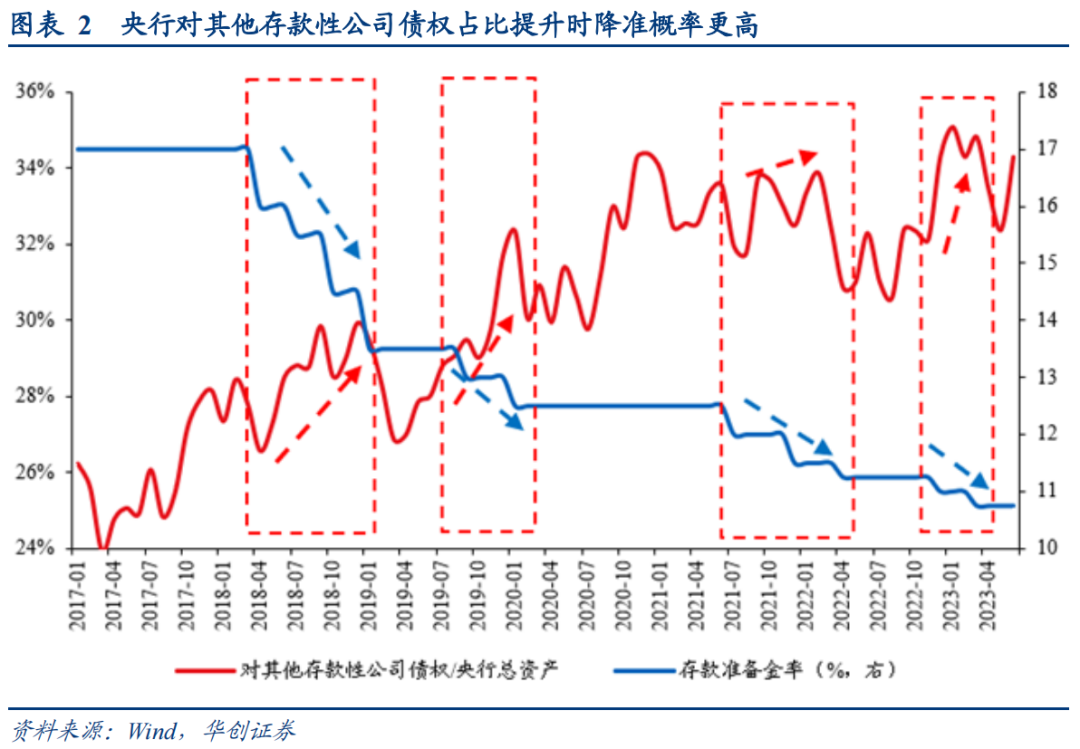

货币而言,降准+结构性工具或是三季度的合意期待。“总量”两字让人浮想联翩,总量意味着降息还是降准?6月央行对金融机构债权/总资产比例大幅抬升(6月34.3%,较5月的32.4%明显抬升),该比例过快提升往往意味着降准的必要性提升,此前货政司司长邹澜也提到“后续人民银行将根据经济和物价形势的需要……综合运用存款准备金率、中期借贷便利、公开市场操作等多种货币政策工具…”。考虑到八月开始有大量MLF到期,三季度降准排序或在降息之前,后续汇率由政策引导型(逆周期因子影子变量连续20余交易日持续高位)稳定转为自发稳定后才有降息的条件,仍需保持观察。

3、风险:“新”排序

4月政治局风险一段的论述排序是:金融机构、房地产、地方债务;本次会议风险排序是:房地产、地方债务、金融机构。那么可以看出下半年防风险的工作重心边际有微调,地产风险的重要性提升到首位。

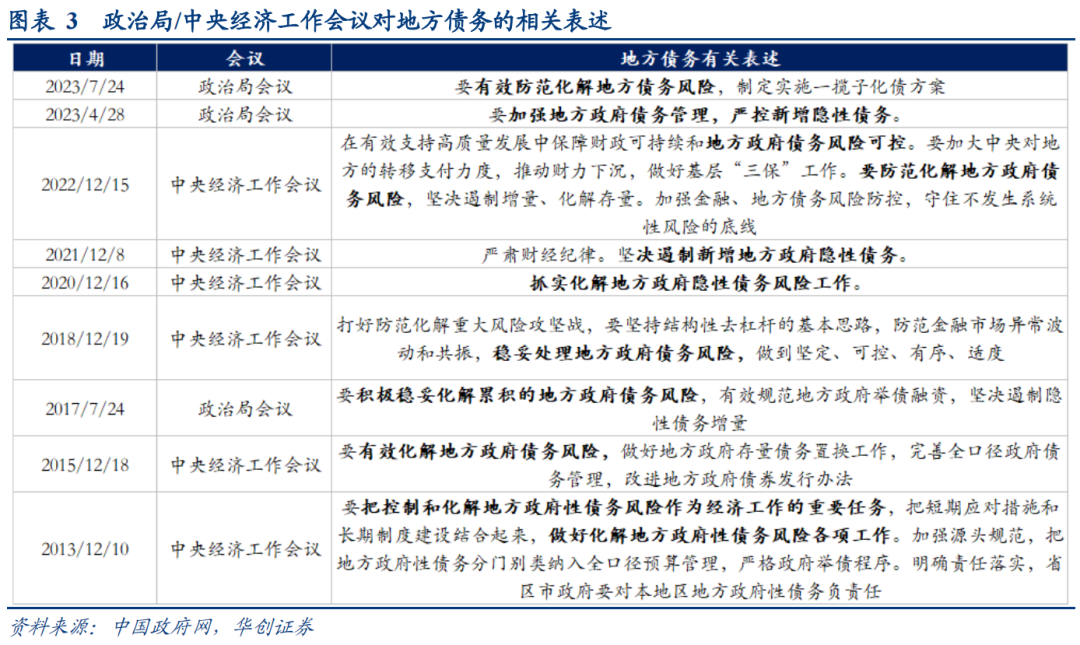

对于地方债务而言,“要有效防范化解地方债务风险,制定实施一揽子化债方案”,市场的关注是相比四月删去了“严控新增隐性债务”,我们认为二者并不矛盾,也并不意味着隐性债务放松,地方债务的处置原则一直是“遏制增量,化解存量”。存量债务的低息长久期债务置换仍然是主要的化险路径,对应大型银行的市场化支持。

4、地产:政策定调理解——长忧短喜

通稿中对于地产的表态为“适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求,促进房地产市场平稳健康发展。要加大保障性住房建设和供给,积极推动城中村改造和‘平急两用’公共基础设施建设,盘活改造各类闲置房产”。

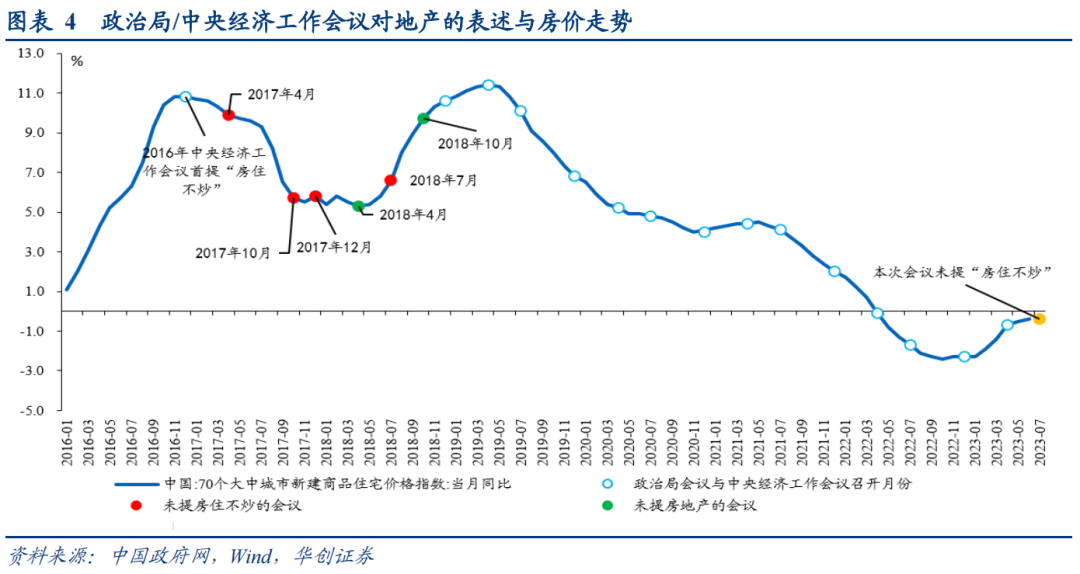

三层理解:首先,长期判断体现“忧”,房地产供求关系已经发生重大变化,供不应求时代已经结束,地产的供给侧出清依然是长期最重要的趋势,短期政策不会明显违背长期规律。

其次,短期政策端有“喜”,当长期问题短期快速化激烈化的时候,政策仍有平滑速度的客观诉求,因此下半年有望看到地产需求侧政策在因城施策框架下的灵活放松,大概率聚焦在需求仍有空间的区域,即现在有一定地产限购政策的头部二十余城市。

再次,城中村改造是新一轮的棚改货币化吗?不是的。按照城中村居民居住面积 = 超大特大城市城区常住人口*城中村比例*城中村常住居民人均居住面积,这一测算思路,预计全国可供改造的城中村居民居住面积达到11.2亿平,按假设5-10年完成,每平米建安投资3500元(不考虑容积率的提升、拆迁补偿、城中村非居民住宅部分的建设),则每年投资体量在3920-7840亿左右。与2022年保障性租赁住房的投入体量接近,远大于旧改投入,但远小于棚改投入。应对此有一个客观认知。

最后,房住不炒去掉,是否对应房价有效反弹?历史来看其实并不对应。房住不炒提法具有长期性,短期去掉与否不宜过度解读。

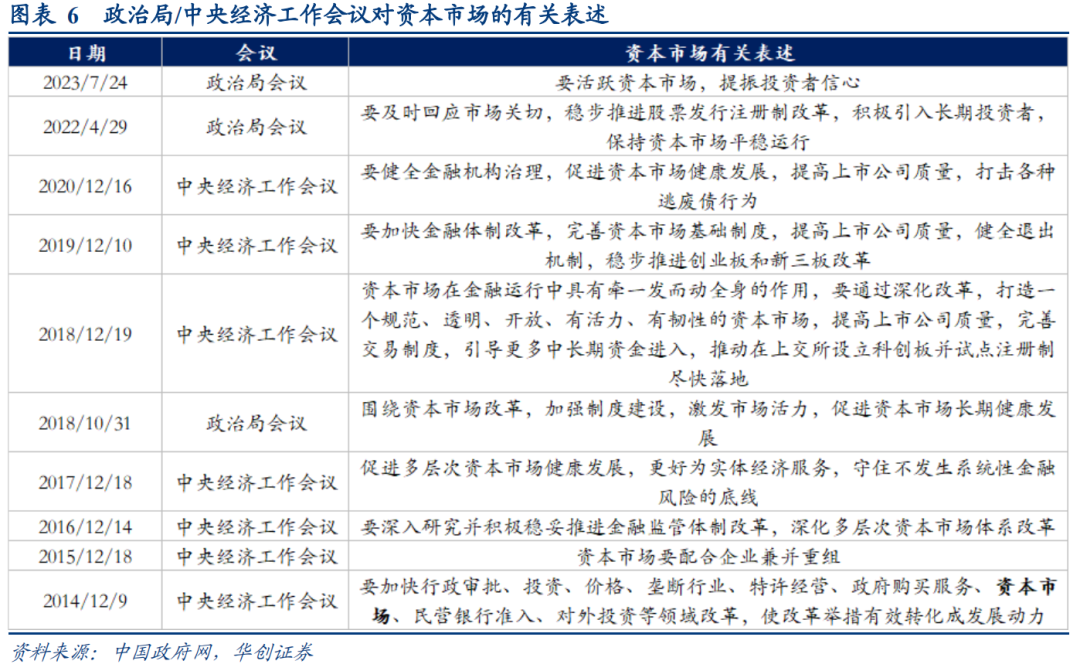

5、资产:资本市场和汇率的两大关键词——“稳定”、“活跃”

对于资本市场而言,关切的表态更为重要,市场是经济运行的交易结果,一般而言难有直接干预手段。

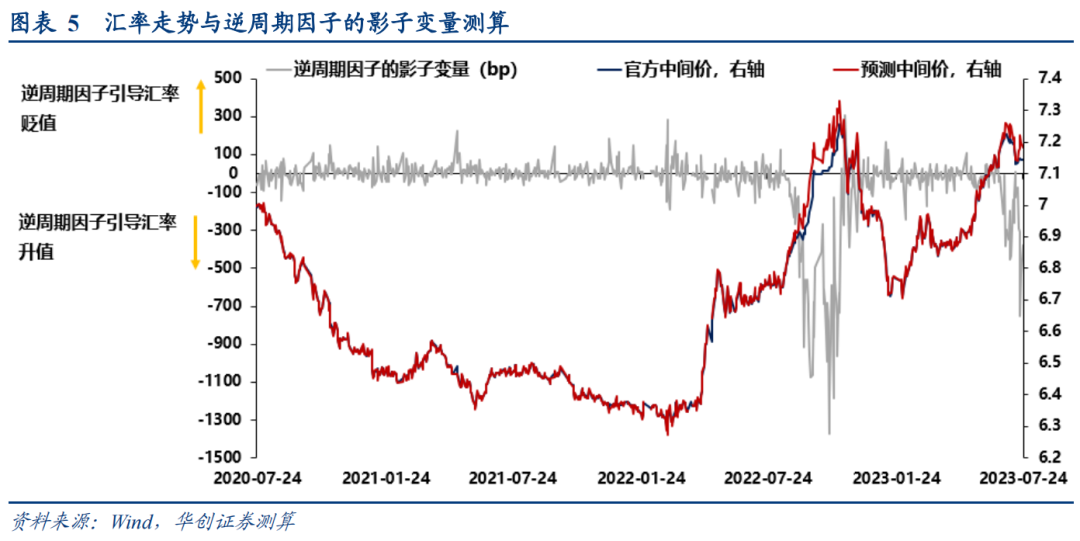

对于汇率市场而言,端午节后,人民币即期汇率突破7.2,央行五大动作助力汇率稳定的态度十分明确,包括货政二季度例会、刘国强副行长表态、逆周期因子影子变量的显著、离岸人民币国债发行放量、跨境审慎系数上调等。由于汇率定价偏离度3%以内(历史上比较大的偏离度往往都在10%以上),意味着汇率本身定价合理、公允,因此短期政策防范过度波动有其合理性。人民币即期汇率“7.3”的政策底短期十分明确,一旦后续三季度经济有阶段性波浪回升+7月FED最后一次加息落地,汇率有望从政策引导型稳定转为内生性稳定,那么货币政策空间也有望打开。

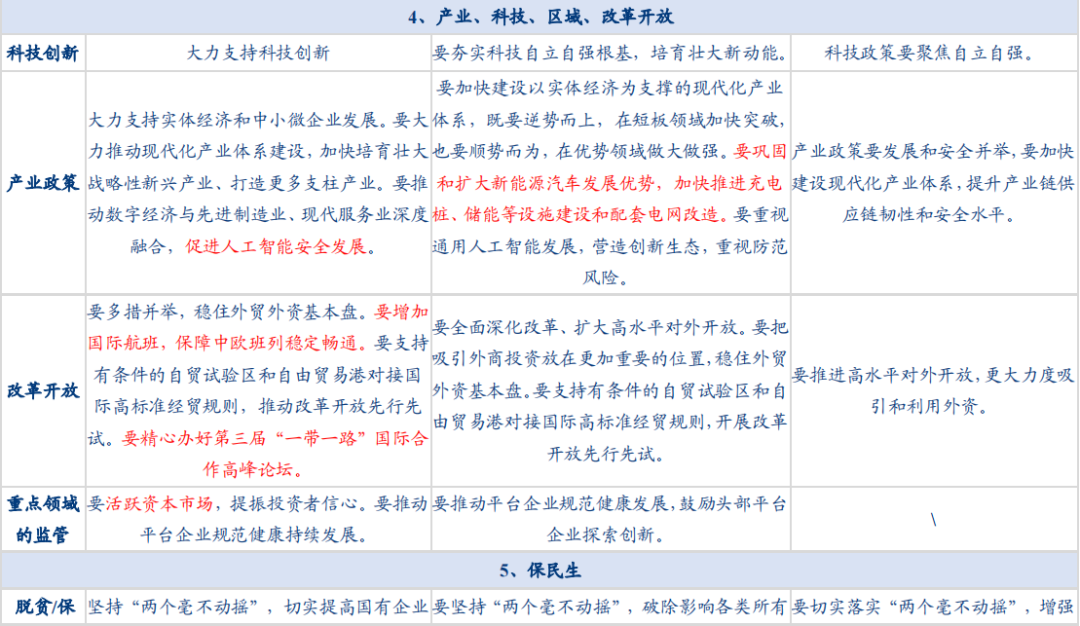

6、抓手:一些细节的产业指向

提振大宗商品消费:已有诸多政策文件落地。包括7月21日,《关于促进汽车消费的若干措施》、《关于促进电子产品消费的若干措施》;6月29日《关于促进家居消费的若干措施》。

推动体育休闲、文旅等服务消费:今年服务情景放开,假期消费呈现递进修复,暑期消费旺季值得期待。从航空执行班数、地铁客运量等相关数据来看暑期出行链较为强劲。

促进人工智能安全发展:多次会议持续提及。

解决政府拖欠企业账款问题:去年12月政治局会议已提,4月提,本次再提,一般而言年度政治局会议的部署第二年必有回响,下半年有望看到实质进展。

要加强耕地保护和质量提升:新一轮千亿斤粮食产能提升行动,按照今年“权威部门话开局”首场发布会上,农业农村部部长的介绍,“抓紧制定逐步把永久基本农田全部建成高标准农田的实施方案,这是一项重大动作,15.46亿亩永久基本农田要全部建成高标准农田”。这将增加高标准农田方面的投资。具体分析参见《【华创宏观】什么是千亿斤粮食产能提升行动?——每周经济观察第7期》。

7、三季度经济及资本市场展望

首先,对经济的综合研判:同比环比或都将在2季度见底。

二季度经济回踩基本结束,三季度有望看到经济阶段性“波浪上行”。经济存在七个边际积极变化——景气指标而言(PMI、华创宏观周度经济度指数WEI连续四周震荡回升);情绪指标而言(汇率7.3政策底短期明确、社融增速6月大概率是年内同比低点)、动能而言(政府支出提速、居民暑期消费旺季带来居民和政府的共振支出提速,企业在PPI翘尾助力下7-8月或将去库趋缓)。具体参见报告《【华创宏观】经济的七个积极变化——每周经济观察第28期》。

其次,对资产的研判:三季度,股或比债好一些,顺周期有望反弹

对于股票而言,三季度景气、支出等多重指标客观改善或重塑分子端线性悲观的预期,同时本次会议地产表态超预期,对于股票可以更为乐观一些。但地产寻底未完成之前,大牛市或仍难以期待。

对于债券而言,由于二季度利率多头累积交易偏拥挤且共识偏强,叠加获利盘较重,客观而言,利多敏感度下降,利空敏感度上升。短期有诸多经济指标或可能顺次改善,交易反转风险需警惕。

本文作者:华创证券张瑜(执业证号:S0360518090001),本文来源:一瑜中的,原文标题:《张瑜:经济呈波浪,地产超预期,股市有转机——七句话极简解读7月政治局会议》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

免责声明: 本公司提供的资讯来自公开的资料,本公司仅作引用,并不对这些资讯的准确性、有效性、及时性或完整性做出任何保证,及不承担任何责任。本公司提供的资讯并不构成任何建议或意见,均不能作为 阁下进行投资的依据。